澳洲个人所得税简介

符合澳大利亚(以下简称澳洲)税法规定的税务居民身份的个人,应就其全球收入向澳洲税务局进行申报及缴纳税款。非澳洲税务居民身份的个人,仅就其源自于澳洲境内的收入向澳洲税务局进行申报及缴纳税款。

本文主旨在于简要介绍澳洲个人所得税的有关规定,主要包括税务年度、征税原则、澳洲税务居民身份该如何判定、征税项目、费用扣除项目、税务抵减、申报方式、申报期限和补(退)税方式,以及举例说明在中国工作的澳洲税务居民取得工资性收入如何计算缴纳个人所得税等等。

| 一、 |

税务年度 |

|

澳洲的税务年度,也叫财政年度,为每年的7月1日至次年的6月30日。在一个税务年度内,不论是澳洲税务居民还是非澳洲税务居民,都应根据其相应的纳税义务向澳洲税局进行申报。

|

| 二、 |

征税原则 |

|

澳洲为高税收国家,其征税原则为属人属地全球征税。根据澳洲税法的规定,凡为澳洲税务居民,不论其所得收入源自澳洲境内还是境外,都必须向澳洲税局申报。而非澳洲税务居民的个人,如果取得源自于澳洲境内的收入,也需要申报。 |

三、

|

征税范围 |

|

澳洲税法规定的个人所得税的范围为: |

|

(1)

|

薪资所得。是指个人因任职或者受雇所取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。 |

|

(2)

|

养老金,退休年金和政府津贴。 |

|

(3)

|

投资所得。包括利息,股利,租赁所得和资本利得。 |

|

(4)

|

经营事业、合伙经营和信托基金所得。 |

|

(5)

|

其他收入。包括保险金、员工持股计划下的折价股票以及中奖等偶然所得。 |

四、

|

澳洲税务居民和非澳洲税务居民 |

|

在澳洲税务体系中,澳洲税务居民和非澳洲税务居民的税务义务、税务优惠及处理方式是完全不同的,非澳洲税务居民所需要缴纳的税额会明显高于澳洲税务居民。因此,区分澳洲税务居民与非澳洲税务居民适用的不同税法政策,是判断一个自然人是否为澳洲税务居民的最基本也是最重要的前提。

|

|

1、

|

澳洲税务居民身份的认定

由于澳洲税务局要求其税务居民就全球收入申报纳税,无论这些收入来源于哪个国家,例如工资性收入、经营事业所得、资本利得、投资所得以及其他所得。

澳洲政府对于澳洲税务居民的定义,是一个让税务专家都头疼的概念。是否持有澳洲国籍或澳洲永久居民身份、是否在澳洲有税号等所有这些因素都不能对澳洲税务居民身份的判定起到决定性作用。这也就说明即使一个人没有澳洲国籍或澳洲永久居民身份,也可能会被认定为澳洲税务居民。

澳洲税局制定了四种测试标准对其税务居民身份进行判定,规定纳税人只要通过其中任意一种测试即被判定成为澳洲税务居民。这是澳洲税务局目前实行的判断方法,而实质上税法本身并没有对这四种测试标准作出明确的定义。

|

|

|

(a)

|

惯常居住测试(Resides Test)

惯常居住测试是一项最主要的测试标准。即如果纳税人的“习惯住所§在澳洲,那么即会被视为澳洲税务居民。“惯常居住§在税法中并没有明确的定义,在实务中,澳洲税局在评估纳税人是否有惯常居住时,要求纳税人就所有相关因素向税务局呈报,税务局对纳税人提交的所有相关因素进行综合评估,并判断该纳税人是否为澳洲税务居民。

跟惯常居住的相关因素包含很多项目,一般来说,澳洲税务局通常会考虑纳税人的以下要素:

- 纳税人之前是否为澳洲税务居民,如放弃澳洲税务居民身份会不会更难?

- 在澳洲居住的时间,例如一个税务年度内在澳洲累计居住是否超过半年?

- 是否在澳州有长期居留的打算,如是否申请永久居留权、是否签署了超过12个月的租约、是否已购买自住房?

- 是否在澳洲有雇佣关系,是否担任澳洲公司董事或高管?

- 家庭关系,例如配偶是否定居澳洲、未成年子女是否在澳洲上学?

- 资产和投资,是否在澳洲有大笔资产,如在澳洲开设银行账户情况、是否购车或购买保险,在澳洲拥有的资产占其全球资产的比例。

需要留意的是,即使满足上述判断标准中相关因素中的一项或者数项,也并不意味着纳税人会被判定为澳洲税务居民,税务局会综合考虑全部因素后作出评估和判定。

|

|

|

(2)

|

常住地测试 (Domicile Test)

常住地测试规定,如果纳税人的常住地/住所位于澳洲,即被认定为澳洲税务居民,除非税务局认为该纳税人在海外(澳洲境外)有永久住所。常住地(Domicile)与永久住所(Permanent Place of Abode)这两个概念在税法中没有明确的定义,只能根据实际情况来进行判定。

通常,常住地可以根据以下三种方式来判断:

- 出生常住地。例如是否在澳洲出生。

- 自我选择常住地。例如由其他国家移民到澳洲而永久改变居住地。

- 法律认定常住地。例如按法律规定的应被认定为常住地的。

澳洲海外(澳洲境外)的“永久住所§也同样是一个判例法的概念,通常而言,澳洲税务局在考虑纳税人是否存在海外“永久住所§时,会考虑以下主要因素:

- 在海外居住的时间,包括计划居住和实际居住的时间以及居住的连续性。

- 纳税人是否在海外具备可居住性的永久住所。

- 纳税人在海外时是否在澳洲还有居所,是否打算回到澳洲。

- 家庭纽带关系,例如配偶是否定居于海外、未成年子女是否在海外上学

|

|

|

(c)

|

183天测试(The 183-days Test)

183天测试相对比较容易判定澳洲税务居民身份的测试,该测试主要是针对已经在澳洲境内居住的个人所做的判定。

纳税义务人在一个税务年度内(每年的7月1日至次年的6月30日)只要在澳洲累计居住满了183天,不论是连续居住或是间断式居住,都将被判定成为澳洲税务居民,除非可以证明“日常住所§在澳洲境外或纳税人“没有意向在澳洲常住§。

值得注意的是,183天测试中所称的“日常住所“与§常住地测试§中的§永久住所§是不同的,日常住所为一个人在一个国家(或地区)习惯和日常行为采用的住所。

例如:一位取得12个月澳洲工作度假签证的纳税人,在澳洲海外有一个固定住所,并且该固定住所在其居住于澳洲期间没有被出租。在澳洲期间,他去过澳洲的很多城市,并且每个城市都没有居住超过两个月,并且一个税务年度内只在澳洲工作了7个月,其余时间在澳洲旅游。税局认为,这种情况下虽然他在澳洲时间超过183天,但是他的“日常住所§是在澳洲境外,不满足183天测试。

“有意向在澳洲常住§的判定没有参考案例,但税务局在得出客观意向结论时,可能需要参考纳税人的主观意向和对此的声明。如纳税人签订超过12个月的租约、在澳洲购买自住房等行为,可能会被认为有在澳洲常住的意图。

|

|

|

(d)

|

养老金测试(The Commonwealth Superannuation Fund Test)

养老金测试,主要是针对澳洲政府的工作员及其家属的税务居民判定标准。如果纳税人及其配偶的养老金是在澳洲的,则会被认定为澳洲税务居民。

|

|

2.

|

非澳洲税务居民身份的认定 |

|

|

如纳税人未满足澳洲税务居民的全部四个测试认定标准,但实际上有源自于澳洲的收入,这种情况下该纳税人将被判定为非澳洲税务居民。非澳洲税务居民无需对其全球收入向澳洲税务局申报,而仅就来源于澳洲的收入申报纳税即可。对于非澳洲税务居民,没有免税优惠。

|

|

3.

|

澳洲税务居民和非澳洲税务居民身份的转换 |

|

|

澳洲的税务年度为每年的7月1日至次年的6月30日。由于澳洲税务居民的身份是以税务年度为基础进行判断的,这就代表着同一个人在不同税务年度的税务身份可能是不同的。

从理论的角度出发,如果纳税人在某一税务年度被判定成为澳洲税务居民,而在下一税务年度被判定为非澳洲税务居民,则其在被判定成为非澳洲税务居民的该税务年度可能不需要向澳洲税局申报纳税。

但是从税务局角度出发,更倾向于以澳洲税务居民确定其在变更成为非澳洲税务居民其后较长一段时间内不会再转回成为澳洲居民作为判定依据。

如果纳税人在某一税务年度被判定为澳洲税务居民,而在下一税务年度被判定为非澳洲税务居民时,只有在其确定之后不会再满足成为澳洲税务居民条件时,向澳洲税局提交最终申报表后,才能真正变更成为非澳洲居民。而需要留意和谨慎对待的是,最终申报表的提交即代表纳税人声明自己将永远不会再成为澳洲税务居民。

因此,对于一些暂时离开澳洲境内的个人来说,虽然理论上已经不满足澳洲税务居民的条件,但在其后一段时间内可能会依然被视为澳洲税务居民,仍然需要向澳洲税局提交纳税申报表。

|

五、

|

税率 |

|

根据澳州税法规定,澳洲个人所得税的计算采用“超额累进税率§。澳洲税务居民和非澳洲税务居民、未成年人和打工度假者均适用不同的个人所得税税率。

|

|

1、

|

澳洲税务居民个人所得税率

澳洲税务居民个人所得税率

|

应纳税收入额 (A)

|

应纳税额

|

计算公式

|

|

18,200 –37,000

|

超过18,200的部分,

每1元应缴纳19C

|

(A-18,200) x 0.19

|

|

37,001-90,000

|

3,572 加上超过37,000的部分,

每1元应缴纳32.5C

|

[3572+(A-37,000)] x 0.325

|

|

90,001-180,000

|

20,797 加上超过90,000的部分,

每1元应缴纳37C

|

[20797+(A-90,000)] x 0.37

|

|

180,000以上

|

54,097 加上超过180,000的部分,

每1元应缴纳45C

|

[54097+(A-180000)] * 0.45

|

|

注:另需加纳2%的医疗保险税,低收入者除外

|

|

|

2、 |

澳洲税务居民个人所得税率

表二:2019-2020财政年度非澳洲纳税居民税率(单位:澳元)

|

应纳税收入额 (A)

|

应纳个人所得税

|

|

0-90,000

|

每1元应缴纳32.5C

|

|

90,001-180,000

|

29,250 加上超过90,000的部分,每1元应缴纳37C

|

|

180,000以上

|

62,550加上超过180,000的部分,每1元应缴纳45C

|

|

|

3、 |

未成年人和打工度假者

澳洲税局除对澳洲税务居民和非澳洲税局居民的税率做出规定外,还对未满18周岁的未成年人和打工度假者适用的税率做出规定。未满18周岁的未成年人,取得非劳动收入(例如投资收入),需适用特殊税率(高于成年人适用的税率)。

表三:2019-2020财政年度打工度假者税率(单位:澳元)

|

应纳税收入额 (A)

|

应纳个人所得税

|

|

0-37,000

|

每1元应缴纳15C

|

|

37,001-90,000

|

5,550加上超过37,000的部分,每1元应缴纳32.5C

|

|

90,001-180,000

|

22,775加上超过90,000的部分,每1元应缴纳37C

|

|

180,001以上

|

56,075加上超过180,000的部分,每1元应缴纳45C

| |

六、

|

费用扣除项目 |

|

在计算澳洲个人所得税时,纳税人有权申请与取得收入相关的费用扣除,包括:

(1)

|

取得工资性收入所支出的费用 |

(2)

|

税局收取的利息费用。 |

(3)

|

个人捐赠。 |

(4)

|

取得股息有关的费用。 |

(5)

|

与管理税务事项有关的费用。例如具有资质的税务代理申报纳税的费。 |

值得注意的是,在申请取得工资性收入相关的费用扣除的前提是该等费用与取得的工资性收入直接相关,并且是由纳税人自己支付,且没有对该部分费用申请报销。主要包括:

(1)

|

与工作相关的车辆费用(如邮费,修理费,停车费) 。 |

(2)

|

制服费用及洗衣费用。 |

(3)

|

家庭办公费(包括符合条件的租金,财产税,网费)。 |

(4)

|

教育支出(如购买专用书籍,学习费用,考证费用等)。 |

(5)

|

其他职业和行业规定可扣除的费用。 |

|

| 七、 |

基本税务抵免 |

|

澳洲最基本的税收抵免是中低收入税收抵免和低收入税收抵免。纳税人无需作任何申请,在其向税务局提交税表时,税务局会自动计算抵免额。中低收入税收抵免和低收入税收抵免的标准可参考下述表四。需要注意的是:

(1)

|

抵税金额以将应纳税额减少到零为限,任何未使用的抵税额均不予归还。 |

(2)

|

不能抵减医疗报销税。 |

(3)

|

对于截止到税务年度的6月30日未满18周岁的纳税人,如果其有非劳务收入,该低收入税收抵免优惠将不适用。 |

表四:2019-2020财政年度税务抵免标准 (单位:澳元)

|

应纳税收入额 (A)

|

低收入个人税务抵免额 (LITO)

|

低中收入个人税务抵免 (LMITO)

|

|

0-37,000

|

445

|

255

|

|

37,000-48,000

|

445-(A-37,000)x 1.5%

|

255+(A-37,000)x0.075

|

|

48,000-90,000

|

445-(A-37,000)x 1.5%

|

1,080

|

|

90,001以上

|

无

|

1,080-(A-90,000)x0.003

|

|

注:税局会自动计算税务抵免,本表仅供参考,实际抵免金额以税局计算金额为准。

| |

八、

|

申报方式 |

|

纳税人可以选择自行申报,也可以选择专业税务代理代为申报。纳税人可以通过税局网站或提交纸质税表的方式进行个人所得税的申报。

|

| 九、 |

申报期限 |

|

在每年的7月1日至10月31日期间,纳税人应就上一个税务年度的应税信息填报税表,并提交至澳洲税务局或通过澳洲税局网站提交。

在申报期限截止日10月31日之后,纳税人仍然可以通过网站或联系税务代理提交申报表。逾期申报时,如果纳税人存在未足额缴纳税款时,可能因此会产生罚金,但如果纳税人有应退税款时,则不会因逾期申报而受到处罚。

|

| 十、 |

补税(退税)方式 |

|

纳税人完成个人所得税的申报之后,除了没有应交税款以外,一般会存在两种结果,即补税和退税。

补税有两种方式,纳税人可以将支票寄给澳洲税务局,或者直接前往税务局缴税。退税也有两种方式,纳税人可以选择由澳洲税务局邮寄支票,或者由税务局直接转入纳税人的银行账户。

|

| 十一、 |

个人所得税的计算实例说明 |

|

澳洲个人所得税的计算采用“超额累进税率§。除非特别说明,下述实例仅对工资性收入进项计算,并且均未考虑费用扣除项目,实务中应以实际情况为准计算个人所得税。

|

|

1、

|

澳洲税务居民

对于纳税人因任职受雇取得工资薪金而应缴纳的个人所得税,澳洲的税负明显偏高。以中国为例,根据中国与澳大利亚签订的避免双重征税和防止偷税漏税的协定,澳洲税务居民在中国取得工资薪金所得并且在中国缴纳的个人所得税,允许用来抵扣澳洲个人所得税应纳税额,只需要缴纳澳洲个人所得税税率的差额部分。对于申请个人所得税抵消的澳洲税务居民,应留存在国外缴纳个人所得税的纳税证明以备核查。

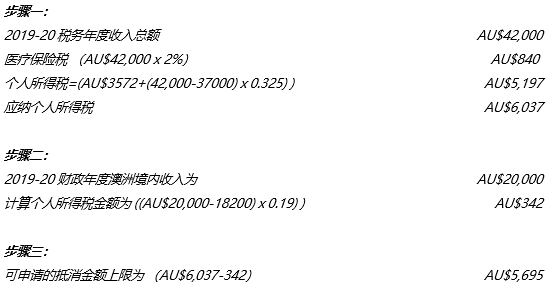

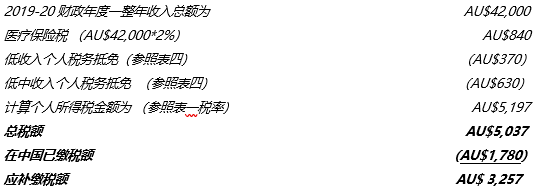

【例一】Tom为澳洲税务居民,于2019-2020税务年度在中国工作7个月,取得工资收入22,000澳元。在中国已缴纳个人所得税1,780澳元。该 课税年度的其余5个月回到澳洲工作,取得工资收入20,000澳元。 Tom在澳洲需缴纳的个人所得税计算如下:

注:以上三个步骤是澳洲税局用来计算澳洲境外收入已缴纳个人所得税额可抵消的个人所得税金额上限。如果澳洲税务居民在某些税负高于澳洲的国家有工资性收入,并且缴纳了个人所得税,则可申请的抵消金额会小于已经缴纳的个人所得税金额,即抵消金额不得超过计算出来的上限。由于AU$5,695大于在中国缴纳的税额AU$1,780,因此在中国缴纳的税额可以全额抵消。

|

|

2、 |

非澳洲税务居民

【例二】Brifty为非澳洲税务居民,在2019-2020财政年度内在中国工作12个月,但是有来源于澳洲的收入AU$99,000。Brifty仅需要对来源于澳洲的收入按非澳洲纳税居民的税率申报纳税,个人所得税计算如下:

注:计算应缴纳个人所得税金额:$29,250+($99,000-$90,000)*0.37=$32,580 |

启源建议您根据有关信息作出行动前咨询专业人士的意见和建议。启源会计师事务所可以为客户提供专业顾问及税务筹划服务,如您有任何问题,请随时联系启源之专业会计师。 |

参考资料:

1. 澳大利亚公司(澳洲)注册套装

|