香港政府拟宽减2020/21课税年度利得税

在2021年2月24日发布的2021/2022财政预算案中, 香港财政司司长陈茂波提议一次性宽减2020/21课税年度百分之百的利得税,每宗个案宽减额上限为10,000港元。

此次利得税宽减措施针对的是2020/21课税年度的利得税,即结账日期是于2020年4月1日至2021年3月31日期间的公司于2020/21课税年度可获得利得税宽减优惠,纳税人只须如常填报报税表,无须特别就建议的宽减措施提出申请。虽然该项提议须经立法会审议通过后才能生效,但根据过往的经验一般均会获得通过。

- 香港的税务制度

香港采用地域来源原则征税,即只有源自香港的利润才须在香港课税,而源自其他地方的利润则不须在香港缴纳利得税,该税务制度非常简单清晰明确,且税率偏低。

香港税务局向在香港本地经营任何行业丶专业或业务所得的利润征税。即只有于香港产生或得自香港的利润,才须予以征收利得税。简而言之,任何人在香港营商,但其利润是从香港以外的地方所获得,则不须在香港就有关利润缴税。

- 香港利得税的征税范围

根据香港《税务条例》,符合下述条件的任何人士,均须缴纳香港利得税:

(1)在香港经营任何行业丶专业或业务;

(2)从该行业丶专业或业务获得利润;以及

(3)有关利润于香港产生或得自香港。

任何人士,包括法团丶合伙业务丶受托人或团体,在香港经营行业丶专业或业务而从该行业丶专业或业务获得于香港产生或得自香港的应评税利润(售卖资本资产所得的利润除外),均须纳税。征税对象并无居港人士或非居港人士的分别。因此,居港人士得自海外的利润可毋须在香港纳税;反过来说,非居港人士如赚取于香港产生的利润,则须纳税。至于业务是否在香港经营及利润是否得自香港的问题,主要是根据事实而定。于海外产生的利润,即使将有关款项汇回香港公司银行户口,亦毋须纳税。

- 香港的利得税两级制税率

香港政府为了提升国际竟争力及促进经济发展,在维持原有一般法团适用的税率16.5%及法团以外的业务适用的标准税率15%的基础上,自2018年4月1日开始实行利得税两级制。香港法团首200万港元的应评税利润之利得税税率将降至8.25%,其余的应评税利润则继续按16.5%征税。至于独资或合伙业务的非法团业务,两级制利得税税率相应为7.5%及15%。

简单来说,香港利得税的税率大致分为三种,其一是适用于法团的税率16.5%,其二是适用于法团以外业务的标准税率15%,其三是在符合规定条件下适用的两级制税率。具体请参阅以下香港利得税税率表:

表1:适用于香港法团的利得税税率

|

税率种类

|

课税年度

|

税率

|

|

法团税率

|

2008/09及其后

|

16.5%

|

|

两级制税率

|

2018/19及其后

|

应评税利润不超过HK$2,000,000

|

8.25%

|

|

应评税利润超过

HK$2,000,000的部分

|

16.5%

|

表2:适用于香港法团以外的业务的利得税税率

|

税率种类

|

课税年度

|

税率

|

|

标准税率

|

2008/09及其后

|

15%

|

|

两级制税率

|

2018/19及其后

|

应评税利润不超过HK$2,000,000

|

7.5%

|

|

应评税利润超过HK$2,000,000的部分

|

15%

|

香港税务局预计于2021年4月的第一个星期向业务活跃的法团和合伙业务发出2020/21课税年度的利得税报税表,凡收到报税表的纳税人应在指定限期前就本法团或合伙业务的经营情况完成填报利得税报税表及缴纳相应的利得税款。如果纳税人没有收到利得税报税表,但业务开始或重新开始赚取应评税利润(未扣减承前亏损),公司须于有关课税年度的评税基期(会计基期)结束后四个月内书面通知税务局。

由于纳税人的会计基期不同,在报税表中申报的评税基期也将会有所不同,例如启源会计师事务所的年结日为3月31日,即本所于2020/21课税年度利得税报税表中申报的评税基期为2020年4月1日至2021年3月31日,如本所符合有关条件,即可适用利得税两级制税率。

- 香港历年来实行的利得税宽减措施

香港特区政府为了促进经济发展,支持中小企业以及推行“藏富于民”的治港理念,在每年财政预算中都会根据当年的财政盈余建议拨出一部份用于企业及个人的税收宽减支出,

该等宽减措施也都获得了立法会的通过。本所罗列了香港特区政府近六年来针对利得税推出的有关宽减措施,供本所客户及潜在客户参阅使用。

表3:香港税务局近年来实行的利得税宽减措施(自2013/14课税年度起):

|

课税年度

|

利得税宽减措施

|

|

2020/21

|

利得税税款的100%可获宽减,每宗个案以10,000港元为上限

(该项建议须经立法程序才可实施)

|

|

2019/20

|

利得税税款的100%可获宽减,每宗个案以20,000港元为上限

|

|

2018/19

|

利得税税款的100%可获宽减,每宗个案以20,000港元为上限

|

|

2017/18

|

利得税税款的75%可获宽减,每宗个案以30,000港元为上限

|

|

2016/17

|

利得税税款的75%可获宽减,每宗个案以20,000港元为上限

|

|

2015/16

|

利得税税款的75%可获宽减,每宗个案以20,000港元为上限

|

|

2014/15

|

利得税税款的75%可获宽减,每宗个案以20,000港元为上限

|

|

2013/14

|

利得税税款的75%可获宽减,每宗个案以10,000港元为上限

|

- 香港利得税的计算实例

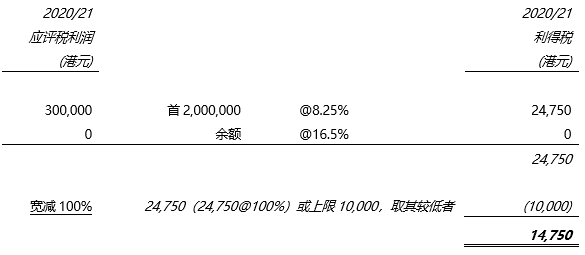

【例1】某法团2020/2021课税年度的应评税利润为300,000港元,假设该法团符合规定条件适用利得税两级制税率,应评税利润亦未超过2,000,000港元,则直接以8.25 %税率课税,利得税应为24,750港元。若在2020/21年度利得税可获100%宽减的情况下,利得税24,750港元的100%(24,750港元)与宽减上限10,000港元两者相比,宽减额以其较低者为准,宽减10,000港元后的利得税为14,750港元,计算如下:

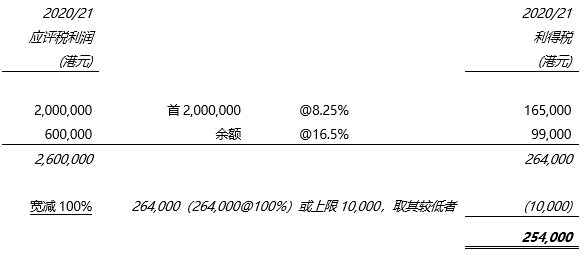

【例2】某法团2020/2021课税年度的应评税利润为2,600,000港元,假设该法团符合规定条件适用利得税两级制税率,应评税利润的首2,000,000港元会以8.25%税率课税,余额600,000港元会以16.5%税率课税,利得税应为264,000港元。若在2020/21课税年度利得税可获100%宽减的情况下,利得税264,000港元的100%(264,000港元)与宽减上限10,000港元两者相比,宽减额以其较低者为准,宽减10,000港元后的利得税为254,000港元,计算如下:

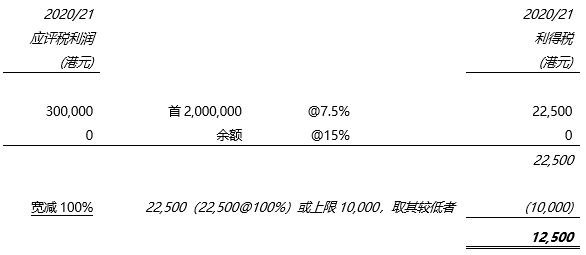

【例3】某合伙业务2020/2021课税年度的应评税利润为300,000港元,假设该合伙业务符合规定条件适用利得税两级制税率,应评税利润亦未超过2,000,000港元,则直接以7.5%税率课税,利得税应为22,500港元。若在2019/20年度利得税可获100%宽减的情况下,利得税22,500港元的100%(22,500港元)与宽减上限10,000港元两者相比,宽减额以其较低者为准,宽减20,000港元后的利得税为12,500港元,计算如下:

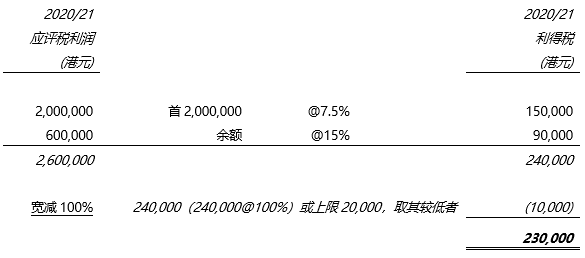

【例4】某合伙业务2020/2021课税年度的应评税利润为2,600,000港元,假设该合伙业务符合规定条件适用利得税两级制税率,应评税利润的首2,000,000港元会以7.5 %税率课税,余额600,000港元会以15%标准税率课税,利得税应为240,000港元。若在2020/21课税年度利得税可获75%宽减的情况下,利得税240,000港元的100%(240,000港元)与宽减上限20,000港元两者相比,宽减额以其较低者为准,宽减10,000港元后的利得税为230,000港元,计算如下:

- 香港离岸经营所得的利得税免税申请

由于香港采用地域来源原则征税,仅就源自于香港的利润课税,而源自香港境外的利润则无须在香港缴纳利得税。简单来说,非香港本地经营即离岸经营时所获得的利润均无须缴纳香港利得税,即是离岸经营免税。

该税务制度下,香港境外企业或非香港居民采取在香港注册成立公司,并以离岸经营方式进行合法的国际性贸易及商业活动,可从而利用香港世界金融中心和国际自由贸易港及降低税负的多重优势。

一直以来,香港税务条例都允许本地香港公司就离岸经营所得申请免税,任何人士亦可根据《税务条例》所列出的规定,向税务局局长提出事先裁定申请。香港税务局会谨慎严格地审查离岸经营免税申请,以防止偷漏税,本所建议应由具备丰富经验之专业税务师进行税务筹划及提供专业意见,以避免税务风险, 并实现降低企业经营税负,欢迎阁下向本所进行咨询。

关于香港离岸经营所得的利得税免税申请,本所另有详细专文,敬请阁下参阅本所网站之说明:香港公司以离岸方式经营的税务简介

启源建议您就有关资料作出行动前咨询税务顾问的专业意见。如您有任何问题,请随时联系启源负责香港税务之注册税务师:

颜汉彬 Benjamin HP Yen

税务合伙人

T: +852 2270 9768

E:benjamin.yen@kaizencpa.com

王嘉欣 Vicki Wong

税务经理

T:+852 2270 9725

E: vicki.wong@kaizencpa.com

|